Paris, le 22 septembre 2020,

Le Conseil d’Administration d’EPC s’est réuni, le 22 septembre 2020, sous la présidence de Monsieur Olivier OBST, pour examiner les comptes du 1er semestre 2020.

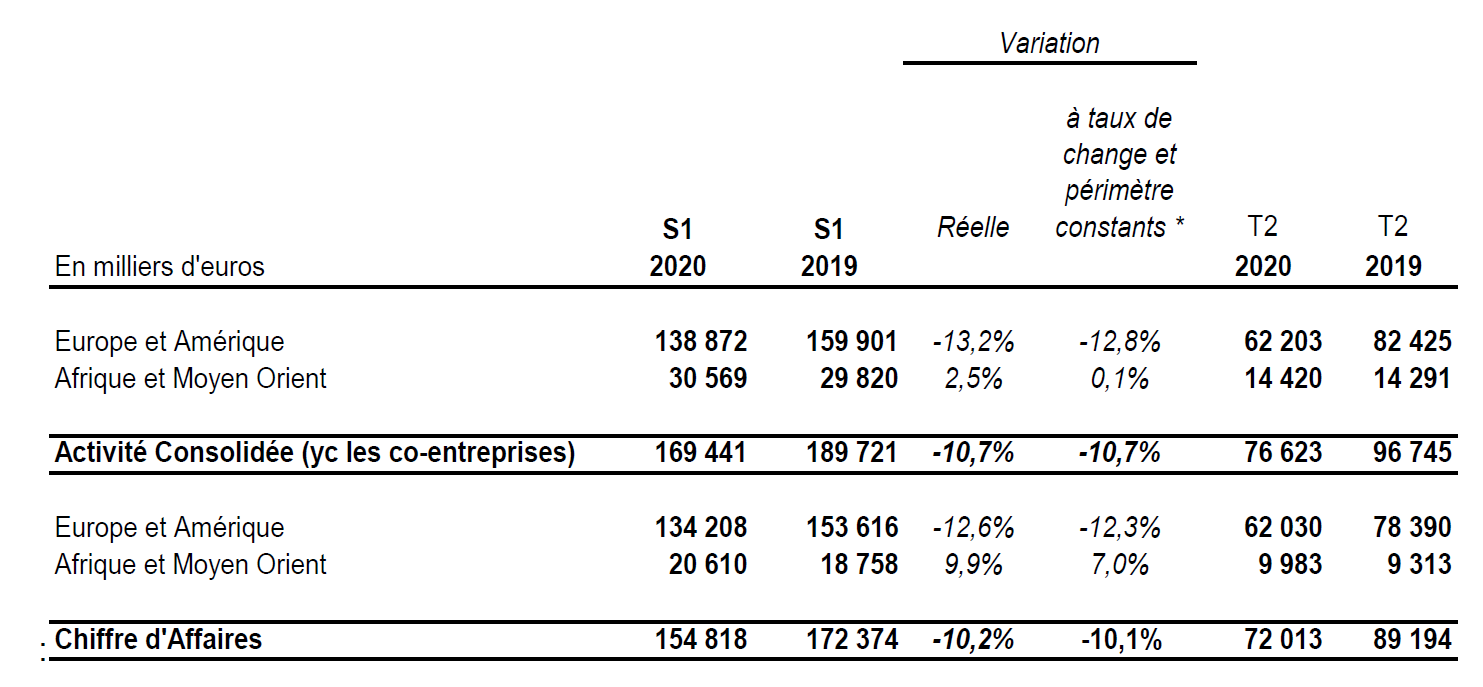

1. Activité en baisse de 10,7% sur le premier semestre du fait de l’impact du Covid 19 sur les activités du groupe, en particulier dans la zone Europe Amérique

L’Activité Consolidée du Groupe1 au 30 juin 2020 s’élève à 169,4 M€ en baisse de 10,7% par rapport au premier semestre 2019. La baisse sur le seul deuxième trimestre est de 19%.

Le Chiffre d’Affaires Consolidé (c’est-à-dire hors contribution des sociétés mises en équivalence) au 30 juin 2020 s’établit à 154,8 M€ contre 172,4 M€ en 2019, en baisse de 10,1% à taux de change et périmètre constants, en ligne avec les perspectives communiquées le 26 juin 20202 :

*La variation à taux de change et périmètre constants est calculée en convertissant les chiffres 2019 aux taux de change moyens mensuels de 2020 et en ajoutant (ou en retranchant) aux chiffres 2019 les entrées (ou les sorties) de périmètre.

Le chiffre d’affaires de la zone Europe et Amérique est en baisse de 13.2% à taux de change et périmètre constants. C’est la zone dont l’activité a été le plus impactée par la crise liée au Covid 19 avec une baisse de près de 25% sur le seul deuxième trimestre.

L’activité Démolition voit son chiffre d’affaires baisser de près de 29%. Dès le début du confinement en France en mars la quasi-totalité des chantiers a été mise à l’arrêt. La situation s’est améliorée progressivement avec un retour à la normale progressif à partir de la mi-mai, l’intégralité des chantiers ayant repris fin juin.

L’activité Explosifs sur la zone a été différemment impactée suivant les pays.

L’Italie a payé le plus lourd tribut avec un chiffre d’affaires en recul de près de 18% du fait d’un confinement précoce et d’une reprise d’activité plus lente. La France a souffert également avec une activité en baisse de 10%. La bonne tenue du marché export n’a pas permis de compenser la baisse sur le marché intérieur, on note néanmoins une tendance nette à l’amélioration sur la fin de période. Le Maroc est également en baisse de 4% malgré une bonne tenue du marché de travaux. La Belgique a vu son activité croître de 11% dans cette période troublée grâce à des gains de parts de marché.

Au Royaume-Uni, tous les secteurs ont été fortement touchés. Les explosifs ont baissé de 13% dans un contexte de très faible activité à partir du mois de mai. Les additifs sont en baisse de 22% principalement du fait d’un effet prix défavorable suite à la renégociation du contrat avec le client le plus important.

La Suède réalise une excellente performance (+25%). L’activité sur les chantiers et les carrières sont restées bonnes du fait de l’absence de mesure de confinement. Par ailleurs les exportations vers le Groenland ont apporté une contribution nouvelle significative.

L’activité minière dans le Nord Québec et l’activité commerciale intense dans les carrières ont porté leurs fruits. EPC Canada a vu son chiffre d’affaires multiplié par 2,7 par rapport à la même période de 2019 alors que le mois d’avril a été marqué par un arrêt des activités pendant 3 semaines. L’Irlande et les Etats-Unis voient, quant à eux, leur activité baisser de 25% du fait des mesures de confinement et de la baisse d’activité qui s’en est suivie dans le bâtiment.

La zone Afrique et Moyen Orient a remarquablement résisté durant cette période particulière avec une hausse de 2.5% de son chiffre d’affaires en données réelles et une stabilité à taux de change et périmètre constants.

Les deux filiales au Moyen-Orient ont pourtant été impactées par le COVID. La concomitance du ramadan en mai et des mesures de confinement ont conduit à une baisse de l’activité de près de 20%.

La Cote d’Ivoire a été en croissance de plus de 12% grâce notamment à la bonne tenue de l’activité des mines d’or et malgré le retard pris sur le projet de barrage de Singorobo (démarrage retardé par le client du fait de l’absence des expatriés).

La Guinée est un autre pays important pour la groupe EPC. L’augmentation des volumes extraits de la mine de CBG a été au rendez-vous, ce qui a permis une augmentation de 11% de l’activité consolidée sur ce pays.

Le Sénégal et le Cameroun ont vu leur activité stagner du fait du décalage de certains projets notamment dans le domaine minier. Le Gabon affiche un retrait de 25% dans un contexte de prix du pétrole en forte baisse.

La création de la filiale au Burkina Faso est un succès avec près d’1.2M€ vendus pour ses 9 premiers mois d’activité. Ces volumes viennent apporter un complément d’activité appréciable à l’usine d’OKO en Côte d’Ivoire.

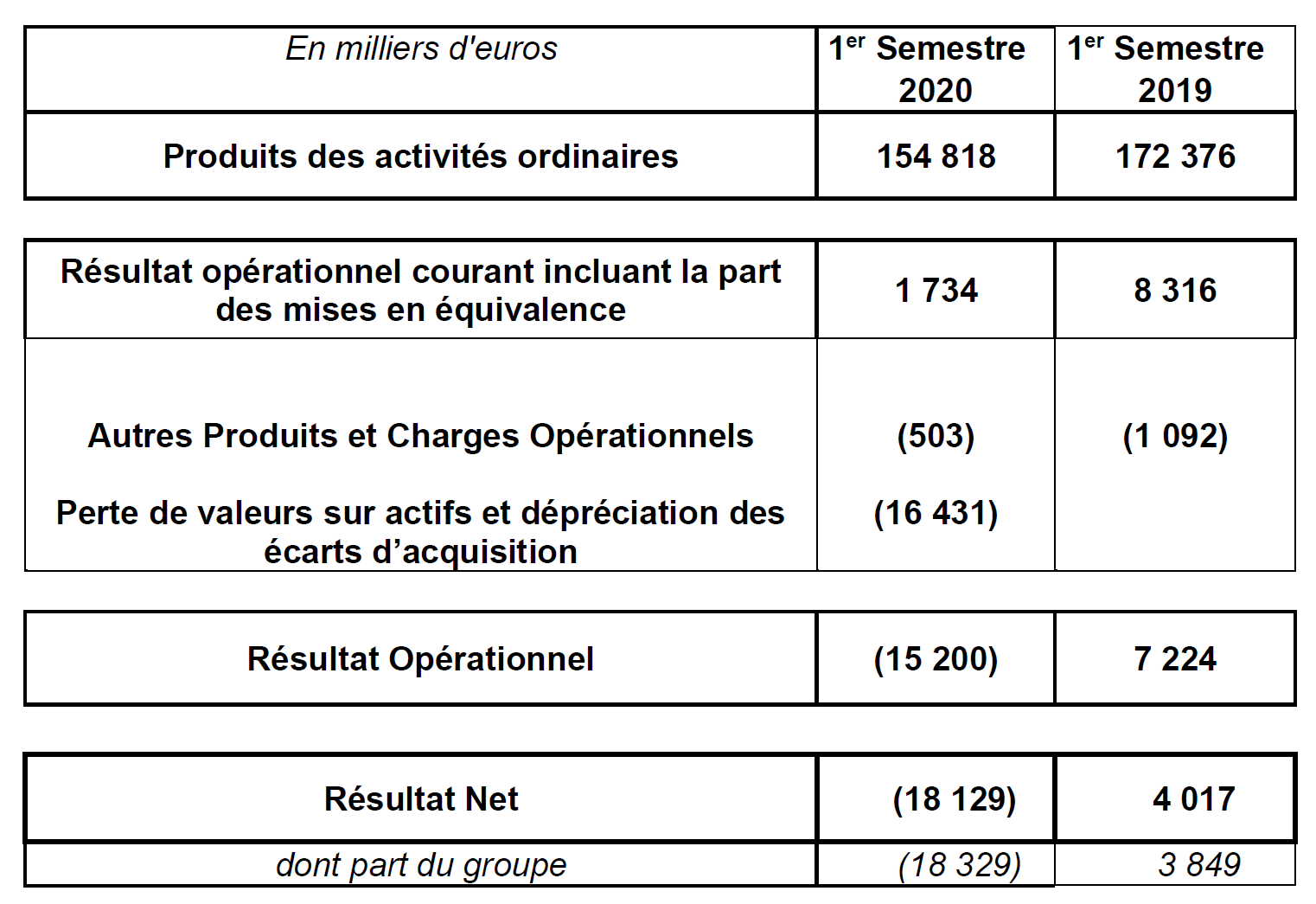

2. Un résultat opérationnel courant (ROC) qui reste positif à 1,7 M€ malgré la baisse de l’activité.

Le ROC est en recul de 7,1 M€ par rapport à l’année dernière.

La zone Démolition contribue pour près de la moitié à cette baisse de résultat avec une baisse de 3,4 M€ par rapport à la même période de 2020. Cette baisse s’explique par la faible activité mais aussi par le coût de mise en œuvre des nouvelles règles qui ont été adoptées pour permettre aux équipes de travailler en sécurité. Ceci s’est traduit par une baisse de la productivité, la charge de ces surcoûts n’ayant pas toujours pu être transférée au client final.

L’activité Explosifs en France voit elle aussi sa contribution baisser de près de 1,2 M€. Les charges fixes ont pesé sur la rentabilité dans la période de faible activité, malgré un recours important au chômage partiel en avril et mai. La même situation a été constatée en Italie, en Espagne et au Royaume-Uni avec un recul cumulé sur ces deux pays de près de 1,4 M€.

Malgré la bonne activité enregistrée, le Canada a maintenu un niveau de perte élevée, dans l’attente de la mise en service de la nouvelle usine au Québec.

Dans cette zone seule la Suède voit sa rentabilité nettement progresser (+0,6 M€) grâce à l’absence de confinement et à la prise du contrat sur le Groenland.

La zone Afrique Moyen Orient nettement moins touchée par l’épidémie, voit son ROC progresser nettement

La légère baisse d’AREX est compensée par la hausse de MCS en Arabie Saoudite.

L’Afrique affiche une excellente performance. Tous les pays voient leur rentabilité progresser. C’est le cas notamment de la Guinée du fait des très bons volumes minés sur la CGB, et également de la Côte d’Ivoire dans un contexte dynamique sur les mines d’or. Le premier semestre d’exploitation au Burkina Faso est nettement positif.

Le Résultat Opérationnel, avant prise en compte des dépréciations détaillées ci-dessous, s’établit à 1,2 M€ contre 7,2 M€ en 2019. Il prend en compte des charges comptabilisés en non-courant pour 0,5 m€ avec notamment les coûts de résolution du litige Stips TI pour 0,3 M€ (supra). Après prise en compte des dépréciations pour 16,4M€ (voir paragraphe 3 ci-dessous). Le Résultat Opérationnel s’établit à -15,2 M€ contre 7,2 M€ en 2019.

Le Résultat financier est en baisse passant de (-1,4 M€) à (-2,3 M€) essentiellement du fait de variation significative des taux d’actualisation sur la provision environnementale.

Après prise en compte de l’impôt (-0,5 M€), le Résultat Net part du groupe ressort à (18,1) M€ au 30 juin 2020 contre 4,0 M€ en 2019.

3. L’actualisation des tests de dépréciation d’écarts d’acquisition intégrant les nouveaux taux d’actualisation WACC et les nouveaux plans d’affaires post covid 19 se traduisent par 16,4 M€ de dépréciation des écarts d’acquisition et à la constatation d’une perte de valeur sur certains actifs.

La baisse sensible d’activité résultant de la crise Covid 19 qui constitue un indice de perte de valeur a conduit le groupe à réaliser un nouveau test de dépréciation des écarts d’acquisition lors de la clôture semestrielle.

Les nouvelles prévisions, qui s’appuient notamment sur une étude de marché externe approfondie passant en revue près de 80% des marchés sur lesquels opère le groupe, ont mis en évidence qu’il fallait anticiper une baisse de l’activité sur certaines géographie/métier. Il a été décidé d’utiliser les nouveaux plans d’affaires qui ont été approuvés par le conseil d’administration fin août 2020 pour calculer les éventuelles dépréciations des écarts d’acquisition et d’actifs qui en résulteraient, et de les intégrer dans les comptes semestriels.

L’UGT « Afrique – Moyen-Orient – Asie » a fait l’objet d’un test de dépréciation qui n’a pas conduit à déprécier des écarts d’acquisition.

Pour l’UGT « Europe – Amérique », les perspectives de chiffres d’affaires et de résultat ont été significativement révisées à la baisse, suite aux conséquences de la crise sanitaire. Les actifs de cette UGT ont été testés et ont fait l’objet d’une dépréciation à hauteur de 10,5M€.

Pour l’UGT « Démolition » les perspectives de chiffres d’affaires et de résultat ont été significativement révisées à la baisse, suite aux conséquences de la crise sanitaire. C’est l’activité qui a été le plus fortement impactée à court terme, celle aussi pour laquelle la rentabilité à moyen terme semble le plus atteinte. Les actifs de cette UGT ont été testés ce qui a conduit à la dépréciation de la totalité des écarts d’acquisition résiduels pour 2,8M€ et à provisionner des actifs corporels et incorporels pour une valeur de 3,1M€.

La révision des business plan n’explique pas la totalité de la dépréciation sur les écarts d’acquisition de l’UGT. L’évolution défavorable du WACC (déterminé par un expert financier indépendant) a fortement contribué à ces nouvelles dépréciations (8,4 M€ pour l’UGT pour la zone Europe – Amérique et 0,5 M€ pour l’UGT Démolition).

Ces dépréciations s’élèvent au total à (16,4M€). Elles n’ont aucun impact sur la trésorerie du groupe et ont été comptabilisées en charges non courantes dans le compte de résultat.

4. Evènements significatifs du semestre écoulé

Signature le 13 janvier 2020 d’un contrat d’acquisition concernant 100% du capital d’EJ Barbier holding de contrôle d’EPC SA ; rachat et/ou de conversion des parts de fondateur d’EPC SA.

Le 13 janvier 2020 a été communiquée au marché la signature par les actionnaires de la société E.J. Barbier SA (« E.J. Barbier »), holding de contrôle détenant 113.603 actions représentant approximativement 67,46% du capital et 78,05% des droits de vote théoriques et 3.777 parts de fondateur de la Société, et 4 Décembre SAS, une société de reprise contrôlée par quatre fonds gérés par la société de gestion Argos Wityu SAS, et dans laquelle certains actionnaires actuels d’E.J. Barbier et certains dirigeants du groupe EPC détiendront une participation minoritaire, (« 4 Décembre ») d’un contrat de cession d’actions prévoyant l’acquisition par 4 Décembre de la totalité du capital et des droits de vote d’E.J. Barbier (la « Transaction »)3.

Il était indiqué que la réalisation de la Transaction était soumise à plusieurs conditions suspensives4, parmi lesquelles la convocation d’une assemblée générale extraordinaire de la Société statuant sur le rachat et/ou la conversion des parts de fondateur ; ledit rachat et/ou conversion des parts de fondateur étant susceptible d’intervenir seulement après réalisation de la Transaction et pour autant que le rachat et/ou la conversion soient approuvés par les actionnaires réunis en assemblée générale extraordinaire.

Par ailleurs, le communiqué de la Société rappelait que conformément à la réglementation applicable, en cas de réalisation de la Transaction, 4 Décembre déposerait une offre publique d’achat simplifiée (« OPAS ») sur le solde du capital de la société EPC au prix de 429€ par action ; dans l’hypothèse où le rapport de l’expert indépendant, désigné par le conseil d’administration de la Société pour se prononcer sur le caractère équitable de l’OPAS, conclurait à une valorisation par action EPC supérieure à 429 €, 4 Décembre pourrait décider de ne pas réaliser la Transaction ; 4 Décembre n’a pas l’intention de solliciter la mise en œuvre d’un retrait obligatoire à l’issue de cette offre publique.

C’est dans ce contexte que le 13 janvier 2020, le Conseil d’administration de la Société :

- a décidé d’initier le processus de rachat et/ou de conversion des parts de fondateur en application des dispositions de l’article 8ter de la loi de 1929 sur les parts de fondateur et du décret n°67-452 du 6 juin 1967 pris pour son application ;

- sur la recommandation du comité ad hoc d’administrateurs indépendants constitué le 14 novembre 2019, a désigné le cabinet Ledouble, représenté notamment par Mme Agnès Piniot en qualité d’expert chargé d’évaluer le taux de conversion et le prix de rachat des parts de fondateur, avec les pouvoirs et la mission prévue par les articles 4 et 5 du décret n°67-452 du 6 juin 1967 précité ;

- a décidé de convoquer une assemblée générale des porteurs de parts de fondateur aux fins, notamment, de désigner un expert avec mission d’évaluer le taux de conversion et le prix de rachat des parts de fondateur, conjointement avec le cabinet Ledouble ;

- sur recommandation du comité ad hoc précité, a désigné le cabinet Ledouble, représentée notamment par Madame Agnès Piniot, en qualité d’expert indépendant chargé d’établir un rapport sur le caractère équitable des conditions financières de l’OPAS.

Le 24 février 2020, l’assemblée générale des porteurs de parts de fondateur a désigné Monsieur Gilles de Chodron de Courcel (Ricol Lasteyrie), en qualité d’expert avec mission d’évaluer le taux de conversion et le prix de rachat des parts de fondateur, conjointement avec le cabinet Ledouble5 (le cabinet Ledouble et Monsieur Gilles Chodron de Courcel sont ci-après désignés ensemble les « Experts »).

En application du décret précité du 6 juin 1967, les Experts devaient remettre leur rapport dans un délai de deux mois à compter de la désignation du dernier d’entre eux, soit au plus tard le 24 avril 2020. Faisant valoir que leurs travaux reposent en partie sur les données prévisionnelles du groupe EPC et que la Société les avait informés qu’elle devait procéder à une étude de l’impact de la crise liée au Covid 19 sur l’activité, la performance ou les perspectives du groupe, les Experts ont sollicité un report de la date limite du dépôt de leur rapport. Dans cette situation et considérant que ce report pouvait s’inscrire dans le cadre des dispositions de l’article 2 de l’ordonnance n°2020-306 du 25 mars 2020 relative à la prorogation des délais échus pendant la période d’urgence sanitaire et à l’adaptation des procédures pendant cette même période, la Société et les Experts, en accord avec les Représentants de la masse des porteurs de parts de fondateurs, sont convenus de reporter la date limite de dépôt du rapport commun des Experts au 8 juin 20206.

Début juin 2020, la Transaction était encore soumise à l’obtention de l’autorisation du Ministre chargé de l’Economie relative aux investissements étrangers, à la non-objection du Commissariat aux Assurances du Luxembourg, à l’homologation du protocole transactionnel conclu dans le cadre du litige STIPS (supra), ainsi qu’au rachat et/ou la conversion des parts de fondateur.

Par ailleurs, au vu de la situation sans précédent liée à la crise du Covid 19, 4 Décembre a requis auprès des actionnaires d’E.J. Barbier qu’une étude de l’impact de la crise sanitaire sur l’activité, les actifs, les passifs, la situation financière, les résultats, la performance et les perspectives du groupe EPC lui soit remise sur la base des informations disponibles à une date proche de la réalisation de la Transaction, afin de s’assurer que la Transaction pourra être réalisée selon les termes initialement envisagés, notamment s’agissant du prix de l’offre publique visant les actions de la société EPC et le prix de rachat (ou le taux de conversion) des parts de fondateur.

Dans ce contexte, 4 Décembre SAS et les actionnaires d’E.J. Barbier ont informé le Conseil d’administration de la signature d’un avenant au contrat d’acquisition prévoyant principalement (i) le report au dernier trimestre 2020 de la date butoir pour satisfaire l’ensemble des conditions suspensives à la Transaction, et afin de permettre la finalisation, dans les meilleures conditions, par la Société, de l’étude de l’impact de la crise sanitaire sur le groupe EPC et (ii) la fixation au 29 septembre 2020 de la date ultime à laquelle 4 Décembre SAS pourrait renoncer à la réalisation de la Transaction du fait de la survenance d’un événement ayant un effet significativement défavorable sur l’activité, les actifs, les passifs, la situation financière ou les résultats du groupe EPC et notamment du fait du Covid-197.

Le 3 juin 2020, le Conseil d’administration de la Société a pris acte de l’avenant conclu entre les parties à la Transaction et du nouveau calendrier qui y est prévu. En conséquence, et considérant qu’il est dans l’intérêt de la Société et de l’ensemble des parties prenantes, que le rapport commun des experts désignés aux fins d’évaluer le taux de conversion et le prix de rachat des parts de fondateurs soit établi à une date la plus proche possible de la réalisation de la Transaction et sur le fondement de l’information la plus à jour, afin de garantir le caractère équitable du prix de rachat et/ou de la parité de conversion proposés à une date la plus proche possible de l’assemblée générale, le Conseil d’administration a décidé de convoquer une nouvelle assemblée générale des porteurs de parts de fondateur afin de soumettre à leur suffrage la prorogation de la durée de la mission d’expertise de M. Gilles de Courcel.

L’Assemblée générale des porteurs de parts de fondateur du 22 juillet 2020 a décidé de désigner, à nouveau Monsieur Gilles Chodron de Courcel, en qualité d’expert chargé d’évaluer le taux de conversion et le prix de rachat des parts de fondateur conjointement avec l’expert qui sera désigné par le Conseil d’administration de la Société, avec la mission et les pouvoirs prévus par les articles 4 et 5 du décret n°67-452 du 6 juin 19678.

A la suite de cette désignation, le Conseil d’administration s’est réuni le 31 juillet pour désigner, à nouveau, le Cabinet Ledouble, représenté notamment par Madame Agnès Piniot, pour évaluer le taux de conversion et le prix de rachat des parts de fondateur, conjointement avec Monsieur Gilles de Courcel.

Les Experts disposent d’un délai de deux mois, soit jusqu’au 30 septembre 2020, pour déposer un rapport commun9.

La Société communiquera au marché dès qu’elle en aura connaissance la décision de 4 Décembre SAS quant à sa faculté de renoncer à la réalisation de la Transaction du fait de la survenance d’un événement ayant un effet significativement défavorable sur l’activité, les actifs, les passifs, la situation financière ou les résultats du groupe EPC, et les conclusions des Experts quant à l’évaluation des parts de fondateur.

Renouvellement du mandat du Président-Directeur général

A la suite de la décision de l’assemblée générale des actionnaires du 30 juin 2020 de renouveler le mandat d’administrateur de Monsieur Olivier Obst pour une durée de trois années, le Conseil d’administration a décidé le même jour de renouveler son mandat de Président-Directeur général pour la durée de son mandat d’administrateur, soit jusqu’à l’issue de l’assemblée générale qui sera appelée à statuer en 2023 sur les comptes de l’exercice 202210.

5. Evènements postérieurs à la clôture

Mise en place d’un Prêt Garantie par l’Etat (PGE) et d’un prêt atout BPI

Le groupe a obtenu l’accord formel des banques de son pool bancaire (BNP Paribas, SG et LCL) pour mettre en place un PGE de 18M€ et de BPI pour la mise en place d’un prêt atout de 5 M€ ; soit un total de 23 M€. Le conseil d’administration du 30 juin 2020 d’EPC SA a confirmé son accord pour la mise en place de ces nouveaux financements.

Les fonds PGE ont été crédités sur les comptes de la société le 29 juillet 2020. Les formalités liées à la mise en place du prêt atout BPI sont en cours de finalisation.

Transaction homologuée avec le liquidateur dans le litige STIPS TI

La Société a annoncé le 3 juin 2020 qu’un protocole transactionnel avait été signé avec le liquidateur dans le cadre du litige STIPS/U2C, qui met fin aux actions en comblement de passif engagées moyennant des indemnités à la charge d’EPC d’un montant maximum de 150.000€. Ce protocole, signé avec l’autorisation préalable du juge commissaire, conformément aux dispositions de l’article L.642-24 du code de commerce, a ensuite été homologué par deux jugements du Tribunal judiciaire de Thionville en date du 17 juillet 2020.

6. Evolution prévisible pour le semestre à venir

Le premier semestre 2020 a montré une bonne résistance des métiers du groupe avec un résultat opérationnel qui reste positif malgré le contexte économique très dégradé lié à la crise de la COVID 19 . Il a aussi été marqué chez EPC par des dépréciations d’actif significatives, rendues nécessaires par l’augmentation des taux d’actualisation (traduisant une plus grande volatilité des marchés) et la dégradation des perspectives résultant de la crise sanitaire par rapport à celles envisagées au début de l’année 2020.

A plus long terme, l’analyse stratégique externe réalisée dans le cadre de la crise a confirmé la pertinence des choix stratégiques et géographiques faits par le groupe. Le Moyen Orient, l’Afrique, le Canada sont les pays d’avenir pour les explosifs industriels.

La négociation des PGE et du prêt atout BPI assure une excellente liquidité au groupe à moyen terme.

Après un été 2020 globalement dynamique sur l’ensemble des zones, les résultats du deuxième semestre et de l’année 2021 dépendront des conditions sanitaires et de la dynamique créée par les différents plans de relance mis en place par les gouvernements. Sur l’ensemble de l’année, le chiffre d’affaires est attendu en baisse de -3% à -8% par rapport au chiffre d’affaires 2019.

par les commissaires aux comptes.

________________________________________

1 L’Activité Consolidée correspond au chiffre d’affaires des sociétés en intégration globale et à la quote-part du

chiffre d’affaires des sociétés mises en équivalence (co-entreprises)

2 Cf. Communiqué du 26 juin 2020

3 Cf. Communiqué du 13 janvier 2020

4 Cf. Le communiqué de la Société du 13 janvier 2020 indique que la Transaction est notamment soumise à :

- l’obtention d’autorisations réglementaires en France et à l’étranger ;

- l’obtention d’autorisations au titre du contrôle des concentrations ;

- l’homologation définitive d’un accord transactionnel mettant fin aux actions en comblement de passif engagées à l’encontre du groupe EPC dans le cadre de l’affaire Stips/U2C ;

- la convocation d’une assemblée générale extraordinaire des actionnaires d’EPC aux fins de se prononcer sur le rachat et/ou la conversion des parts de fondateur dans les conditions et à un prix ou selon une parité fixé(e) à dire d’experts conformément à l’article 8ter de la loi de 1929 sur les Parts de Fondateur et aux dispositions du Décret n°67-452 du 6 juin 1967 pris pour son application.

5 Cf. Communiqué du 24 février 2020

6 Cf. Communiqué du 22 avril 2020

7 Cf. Communiqué du 3 juin 2020

8 Cf. Communiqué du 22 juillet 2020

9 Cf. Communiqué du 31 juillet 2020

10 Cf. Communiqué du 30 juin 2020

Leave A Comment